Minor venderá acciones de NH en Bolsa tras su opa si supera el 55% del capital

El grupo tailandés realizará la compra con un crédito puente a 18 meses El objetivo es gastarse unos 1.360 millones para tener el control

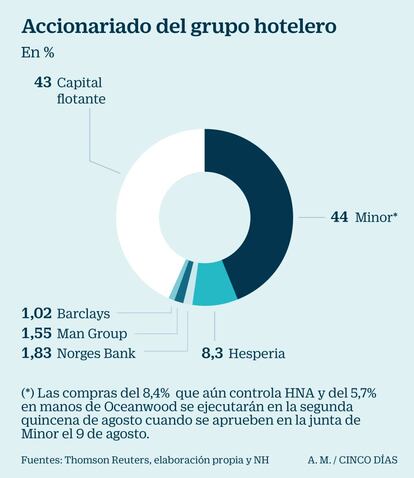

El objetivo de Minor, que ya tiene, de facto, el 44% de NH, es controlar entre el 51% y el 55% de la compañía. Pero la legislación española, y europea, obliga al comprador a lanzar una opa por todas las acciones debido a que ha superado el 30% del capital.

Así se produce la paradoja de que, pese a que la oferta por el 100% de la compañía que dirige Ramón Aragonés como consejero delegado no ha sido aprobada aún por la CNMV, el grupo tailandés ya tiene preparado un plan para colocar en Bolsa una parte de NH si la propuesta tiene demasiado –para las cuentas que ha echado Minor– éxito.

Minor tiene lista la financiación necesaria para pagar a tocateja los 1.112 millones que supondrían el 56% que aún no controla. Este dinero se sumaría a los alrededor de 1.150 millones que ya ha invertido en NH. Pero su deseo es gastarse un máximo de 210 millones de euros adicionales. No más.

Y no solo es un aspiración. De momento es una exigencia, puesto que Minor dispone de financiación a corto plazo por 18 meses –es decir, un crédito puente–, así como compromisos financieros (convenants, en la jerga) con sus acreedores que la obligan a mantener su ratio de deuda frente a fondos propios en un máximo de 1,75 veces.

El gigante hotelero tailandés cuenta con margen, pues a cierre de marzo este parámetro era de 0,9 veces. A esa fecha, eso sí, no había comprado el porcentaje que ya controla de NH.

El objetivo de la empresa que preside William Ellwood Heinecke no es solo cumplir con un aprobado raspado ante las entidades financieras sino sacar un notable alto. De ahí que se haya puesto como objetivo cerrar 2019 con una ratio de deuda frente a fondos propios inferior a 1,3 veces. Y la única forma es sacudirse pasivo. En el hipotético caso, y en la práctica imposible, de que la opa fuera aceptada por todos los accionistas que aún no han vendido, el gasto total de Minor rondaría los 2.500 millones de euros. La fórmula más sencilla para poner en orden su balance es vender acciones de NH.

Así, la compañía revela en un documento que puede consultarse en la edición online de CincoDías que en caso de que se superen los objetivos de endeudamiento “considerará diferentes alternativas para gestionar la estructura financiera, como la venta de una parte de las acciones de NH a socios estratégicos o socios financieros o la emisión de bonos perpetuos para refinanciar el préstamo [de una duración máxima de un año y medio] concedido por las instituciones financieras”.

Al mismo tiempo la eventual colocación en Bolsa de un porcentaje de NH servirá para que continúe teniendo sentido que la compañía que preside Alfredo Fernández Agras siga cotizando: “Minor mantendrá al grupo NH como una empresa cotizada en la Bolsa española, con un capital libre (free float) robusto”, señala un portavoz del grupo.

La emisión de bonos perpetuos también rebajaría la ratio marcada en rojo por los acreedores, puesto que en parte computan como capital, aunque esta opción es más compleja, explican fuentes financieras

Este jueves 9 de agosto en una junta extraordinaria de accionistas Minor aprobará la opa, las compras ya pactadas e irrevocables del 8,4% en manos de HNA y del 5,7% en las de Oceanwood y la emisión de bonos por un máximo de 95.000 millones de baths tailandeses (unos 2.500 millones de euros). Un día antes, pasado mañana, el grupo tailandés publicará sus resultados del segundo trimestre de este ejercicio.

“La oferta de Minor dará por tanto a los accionistas de NH la oportunidad de participar en el crecimiento de un sólido grupo hotelero”, añaden desde la compañía.

El papel de Hesperia

Uno de los accionistas actuales de NH, Hesperia, con un 8,3%, ha declarado la guerra al nuevo accionista de referencia. Como publicó este periódico el viernes 27 de julio, Hesperia llevó de la mano a Hyatt para plantear una eventual contraopa. Todo quedó en nada. La acción se disparó ese día un 8,9%, hasta 6,75 euros por acción, por encima de los 6,3 euros que ofrece Minor. La cadena estadounidense se echó atrás al siguiente día hábil, de forma que el lunes 30 de julio NH cayó un 6,4%, a 6,32 euros. Curiosamente, el día que se conoció el interés de Hyatt, Barclays adquirió un 1,02% de NH.

Fuentes del mercado consideran que el supervisor dará el visto bueno al folleto de la opa sobre el grupo español en septiembre. Entonces arrancará el periodo de aceptación de un mínimo de 15 días naturales y un máximo de 70. El consejo de NH tiene 10 días para pronunciarse sobre su posición sobre la oferta desde que se inicia la aceptación. Fuentes de Hesperia aseguran que su intención es mantenerse en la empresa. Hesperia fue la primera en tratar de hincarle el diente a su competidor NH en 2003 para en 2006 llegar al 25%. El grupo que pilota ahora Ramón Aragonés como consejero delegado se revolvió hace 15 años contra su rival y le impidió sentarse en el consejo hasta 2009.

Desde Minor aseguran que la compañía “mantendrá y apoyará el fuerte modelo de gobierno corporativo de NH con el fin de proteger los derechos de todos los accionistas y grupos de interés”. Minor se compromete a que NH cumpla con el código de buen gobierno de la CNMV y asegura que establecerá los protocolos y procedimientos claros para regular las relaciones comerciales.

La hoja de ruta del nuevo dueño

Complementariedad. “Las carteras hoteleras de NH y Minor son altamente complementarias en términos geográficos, de marcas y propiedades hoteleras, con escaso solapamiento. Si bien las marcas de NH son especialmente sólidas en Europa y América, las principales fortalezas de cartera de Minor se encuentran en Asia, Australia, Medio Oriente y África”, señalan desde Minor. En conjunto, tendrán 541 hoteles y 79.000 habitaciones en 50 países.

Mejores prácticas. “Se fomentarán las mejores prácticas lo que redundará en el aumento de las ventajas competitivas de ambas organizaciones”, indica un portavoz del grupo tailándes.